Im Grunde klingt es viel zu abgefahren, um wahr zu sein: Unbekannte haben in den Tagen vor dem 11. September mit sogenannten Put-Optionen massiv auf den Kursfall von betroffenen Airlines, Banken und Rückversicherungen spekuliert. Dabei handelte es sich unter anderem um die Börsenwerte von „American Airlines“, die Fluggesellschaft, deren Flugzeug entführt und in die Twin Towers gesteuert wurde, „Bank of America“, „Citigroup“ und „J.P. Morgan“ — allesamt Banken mit einem Hauptsitz in den Towers — sowie „Swiss RE“ und „Münchener Rück“, Versicherer, die für den Schaden an den Türmen aufkommen mussten.

Die Spekulation war durchaus ertragreich: Neueren Erkenntnissen zufolge verdienten die Anleger in diesem Zusammenhang rund 30 Millionen Dollar (1). Auch der Spiegel berichtete früh über den „Super-Deal mit dem Terror“ (2), ging der Spur in jüngster Zeit jedoch nicht mehr nach. Warum nicht? Sind die Vorfälle inzwischen, 20 Jahre nach den Anschlägen, in Gänze aufgeklärt? Dieser Frage geht der nachfolgende Beitrag auf den Grund.

Was sind Put-Optionen?

Um besser zu verstehen, was auf den Aktienmärkten im Vorfeld der Terroranschläge geschah, ist es wichtig, sich zunächst mit der Begrifflichkeit der „Put-Option“ näher zu befassen. Das Wirtschaftslexikon der Frankfurter Allgemeinen Zeitung definiert eine Put-Option wie folgt:

„Eine Put Option nennt man eine Verkaufsoption bzw. den dieser zugrundeliegenden Vertrag, durch den der Käufer der Option das Recht erwirbt, einen bestimmten Bezugswert (z. B. eine Aktie, eine Unze Feingold, o. ä.) innerhalb eines festgelegten Zeitraums zum vereinbarten Preis (Basispreis) zu verkaufen. Der Kontrahent dieses Vertrages wird Stillhalter (in Geld) genannt, weil er bis zum Ablauf des Zeitraums für die Ausübung der Option (Verfalltermin) die vereinbarte Kaufsumme jederzeit zur Verfügung haben muß. Dafür erhält er vom Erwerber des Put eine Prämie, die zumeist über dem Ertrag vergleichbarer Anlagen am Kapitalmarkt liegt. Der Käufer eines Put rechnet mit fallenden Kursen und profitiert daran durch die Option überproportional“ (3).

Etwas vereinfacht ausgedrückt: Eine Option beschreibt generell einen Zustand, bei dem eine Person etwas machen kann, aber nicht muss. Im Falle der Put-Option handelt es sich dabei im Grunde genommen um eine Wette — eine Wette auf fallende Aktienkurse. Der Käufer des Puts erwirbt die Möglichkeit, eine Aktie bis zu einem bestimmten Zeitpunkt zu einem bestimmten, vorher festgelegten Preis zu verkaufen. Wenn die Aktie in diesem Zeitraum einbricht, steigt der Wert des Puts, da der Halter der Option nun über dem Marktpreis verkaufen und Gewinn machen kann. Steigt hingegen der Wert der Aktie, läuft die Option aus und der Halter verliert das Geld, das er für den Kauf der Option aufgewendet hat. Das Pendant zum Put, die sogenannte Kaufoption, nennt man einen Call.

Warum sind die Puts im Kontext von 9/11 so interessant?

Wie bereits erwähnt, ist es insbesondere in der Woche vor den Anschlägen des 11. Septembers zu einer massiven Ausweitung des Handels mit Put-Optionen gekommen. Die besagten Optionen bezogen sich dabei in einem besonders hohen Maß auf jene Firmen, die direkt von den Anschlägen betroffen waren. Um sich einen Überblick zu verschaffen, seien nachfolgend einige dieser Entwicklungen beispielhaft aufgelistet:

- Drei Tage vor den Anschlägen stieg das Volumen der Puts, die Aktie von „United Airlines“ betreffend, auf 2000 Vertragsabschlüsse pro Tag an. Dies entsprach einem Anstieg um das 285-fache des durchschnittlichen Handelsvolumens (4).

- Einen Tag vor dem Anschlag stieg das Volumen an gehandelten Puts, die Aktie von „American Airlines“ betreffend, um das 60-fache des durchschnittlichen Handelsvolumens an (5).

- In den drei Tagen vor den Anschlägen stieg die Zahl der gehandelten Puts, die Aktie von Morgan Stanley betreffend, eine Investmentbank, die 22 Stockwerke des World Trade Centers besetzte, von durchschnittlich 27 Verträgen pro Tag vor dem 6. September auf 2.157 Verträge pro Tag an (6).

- In den vier Tagen vor den Anschlägen stieg die Zahl der gekauften Puts, die Aktie von Merrill Lynch & Co. betreffend, eine Tochter der Bank of America mit Hauptsitz in unmittelbarer Nähe der Twin Towers, von durchschnittlich 252 Verträgen pro Tag auf 12.215 Verträge pro Tag an (7).

- In der Versicherungsbranche kam es in den Tagen vor den Anschlägen zu abnormalen Transaktionen mit Aktien der Münchener Rück und der Swiss RE, Firmen, die für die Schäden an den Türmen aufkommen mussten (8).

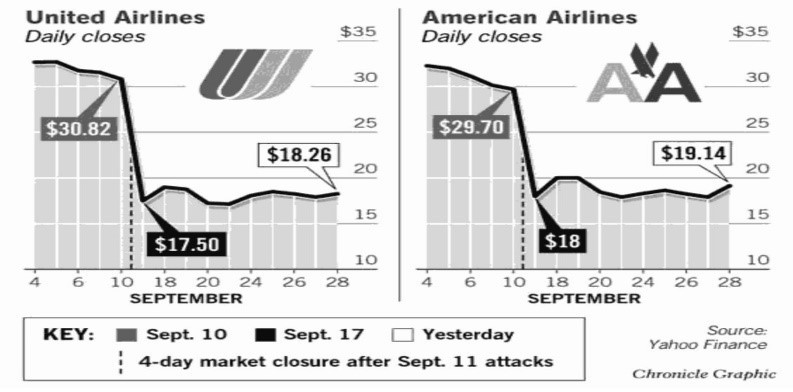

Nach dem Terrorangriff blieben die Börsen vom 11. bis zum 17. September geschlossen. Bei Wiedereröffnung fielen die Aktienkurse der betroffenen Unternehmen deutlich, wie die Grafik zeigt. Dies wirkte sich dementsprechend positiv auf die zuvor gehandelten Put-Optionen aus. Die dubios anmutenden Geschäfte bescherten den Haltern der Puts Gewinne in Millionenhöhe.

Grafik 1: Entwicklung des Aktienkurses von United und American Airlines im September 2001 (Quelle: Yahoo)

Wie lautet die offizielle Erklärung?

Die erste Anlaufstelle für Informationen rund um die Attentate des 11. Septembers ist der „Commission-Report“ der „National Commission on Terrorist Attacks Upon the United States“, also der offizielle Untersuchungsbericht, der von der amerikanischen Administration in Auftrag gegeben wurde. Wer in diesem Bericht etwas zu den Börsengeschäften im Vorfeld der Anschläge nachschlagen möchte, erlebt eine Überraschung. Denn: Der Sachverhalt wird lediglich in einer Fußnote behandelt. Auf Seite 499 steht dort unter der Fußnote 130 folgendes:

„Highly publicized allegations of insider trading in advance of 9/11 generally rest on reports of unusual pre-9/11 trading activity in companies whose stock plummeted after the attacks. Some unusual trading did in fact occur, but each such trade proved to have an innocuous explanation. For example, the volume of put options — investments that pay off only when a stock drops in price — surged in the parent companies of United Airlines on September 6 and American Airlines on September 10 — highly suspicious trading on its face.

Yet, further investigation has revealed that the trading had no connection with 9/11. A single U.S.-based institutional investor with no conceivable ties to al Qaeda purchased 95 percent of the UAL puts on September 6 as part of a trading strategy that also included buying 115,000 shares of American on September 10. Similarly, much of the seemingly suspicious trading in American on September 10 was traced to a specific U.S.-based options trading newsletter, faxed to its subscribers on Sunday, September 9, which recommended these trades.

These examples typify the evidence examined by the investigation. The SEC and the FBI, aided by other agencies and the securities industry, devoted enormous resources to investigating this issue, including securing the cooperation of many foreign governments. These investigators have found that the apparently suspicious consistently proved innocuous“ (9).

Der Bericht liefert in Bezug auf die Fluggesellschaften also eine Erklärung, versäumt es allerdings, die drängendste Frage überhaupt zu beantworten, nämlich wer der besagte „institutionelle Investor“ war. Da jedoch die Rede davon ist, dass die SEC — also die amerikanische Börsenaufsichtsbehörde — den Ermittlungen „enorme Ressourcen“ gewidmet hat, liegt es nahe, sich deren Ermittlungsergebnisse genauer anzusehen.

Im Bericht der SEC werden die Ergebnisse den Branchen nach aufgegliedert. Punkt 1 umfasst die Luftfahrtbranche. Der kurzfristige Anstieg der gehandelten Puts von United Airlines um den Faktor 285 wird darin folgendermaßen erklärt:

„An investment adviser registered with the Commission and based in the United States purchased 2.000 UAL October 30 put options on September 6. That trade constituted 96 percent UAL put options volume for the day. We interviewed both the CEO of the adviser and the trader who executed the transaction. We also reviewed account statements for the adviser. Both the CEO and the trader stated that they manage several hedge funds and have a total of 5.3 Billion under management.

Both also stated that they make the investment decisions for the accounts they advise (and that they do not accept client recommendations.) They said the 2.000 contract purchase was part of a series of transactions they had effected in airline related securities. They were bearish on the airline industry due to several factors, including recently released on-time departure figures, which suggested planes were not carrying as many passengers, and recently disclosed news by AMR reflecting poor fundamentals“ (10).

Die Erklärung der SEC mag stimmig sein. Problematisch ist allerdings, dass auch hier der Name des Investors mit dem guten Näschen für anstehende Kursstürze nicht publik gemacht wird.

Angesichts dessen, dass es sich bei 9/11 um den größten Terroranschlag in der Geschichte der Vereinigten Staaten handelt, darf die Frage aufgeworfen werden, ob dieser Mangel an Transparenz zu rechtfertigen ist.

Eine Frage, die wohl von juristischer Seite geklärt werden muss. Fakt ist allerdings — und dies erleben wir ja derzeit genauso im Kontext der Coronakrise — dass gerade bei besonders prägenden Ereignissen, wie auch 9/11 eines war, stets das Vertrauen der Bevölkerung in die Institutionen ihres Landes auf dem Spiel steht. Man sollte sich deswegen im Klaren darüber sein, dass gerade vermeidbare Intransparenzen den Nährboden für „Verschwörungstheorien“ bilden, welche man ja — da sie „die Demokratie destabilisieren“ — bekämpfen möchte.

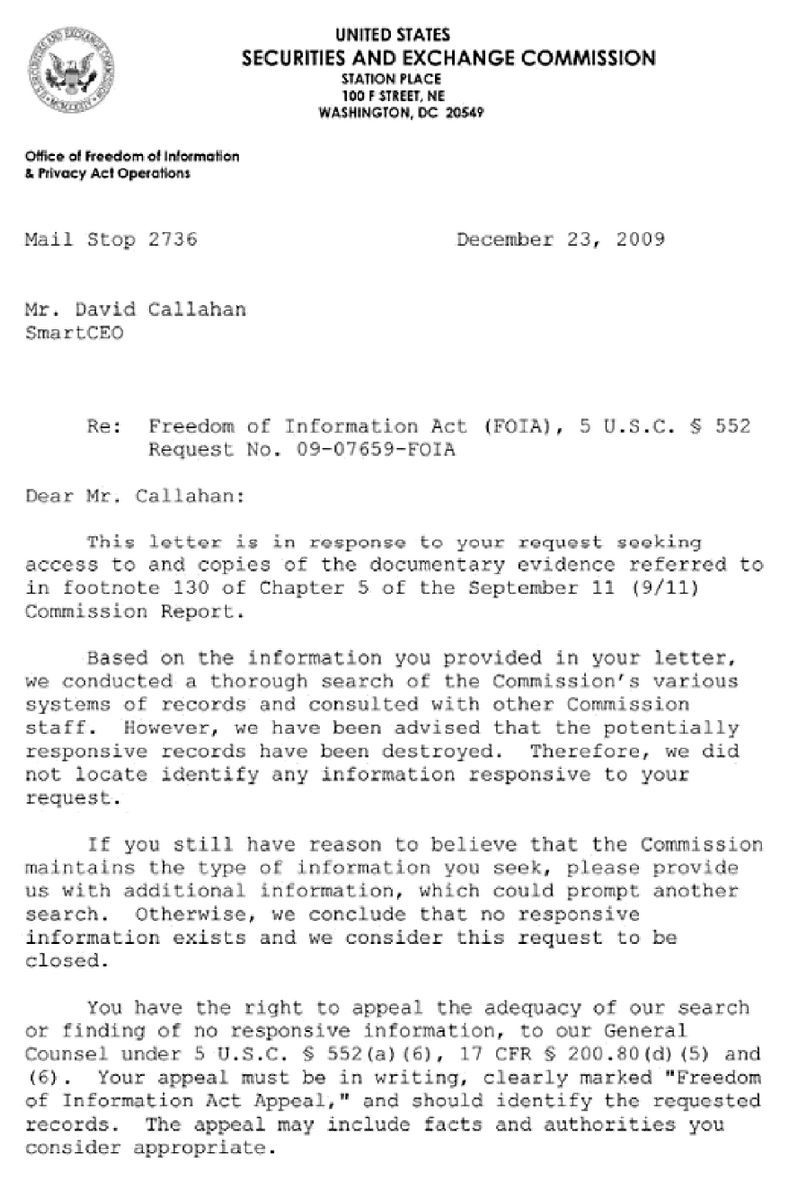

Ähnliches muss sich auch David Callahan, ein zum damaligen Zeitpunkt leitender Redakteur des US-Magazins SmartCEO, gedacht haben. Im Rahmen des Freedom of Information Act (FOIA) reichte Callahan im Jahr 2009 nämlich eine Anfrage bei der SEC ein. Er wollte von der Behörde wissen, wer die Käufer der im Commission Report genannten Put-Optionen waren. Am 23. Dezember 2009 erhielt Callahan von der SEC eine Antwort. Ihm wurde mitgeteilt, dass die Herausgabe der angefragten Daten nicht möglich sei. Der Grund dafür: Besagte Aufzeichnungen seien „zerstört worden“ (11).

Grafik 2: FOIA-Anfrage von David Callahan bezüglich der Namen der Käufer der Put-Optionen (11).

Nun sei zu obiger Grafik allerdings angemerkt, dass sich deren Echtheit nicht vollständig nachvollziehen ließ. Das Magazin SmartCEO hat seit dem Jahr 2017 einen neuen Besitzer und Callahan scheint seither nicht mehr Teil der Redaktion zu sein. Auch sind von ihm keinerlei Kontaktdaten im Netz zu finden. Eine Anfrage bei der SEC bezüglich der Zerstörung der Aufzeichnungen blieb unbeantwortet. Das Dokument sollte also mit der nötigen Portion Skepsis betrachtet werden.

Faltenbildung und Lösung bei deutschen Finanzbehörden

Wie bereits zu Beginn dieses Textes erwähnt, schlug der Fall auch hierzulande hohe Wellen — zumindest unmittelbar nach den Anschlägen. Der damalige Präsident der deutschen Bundesbank, Ernst Welteke, wurde nach einem Treffen mit den EU-Finanzministern im September 2001 mit den Worten zitiert:

„Schaut man sich die Kursbewegungen vor und nach den Anschlägen an, bekommt man schon Falten auf der Stirn.“

Am 23. September 2001 sprach Welteke gar von „nahezu unwiderlegbaren Beweisen“ für Insiderhandel auf den europäischen Aktienmärkten (12). Es sei zu massiven Leerverkäufen von Aktien von Flug- und Versicherungsunternehmen und einem unerklärlichen Anstieg des globalen Ölpreises im Vorfeld der Anschläge gekommen, wird Welteke in einem Ermittlungsbericht des FBI zitiert (13).

Diese Äußerungen aus Übersee sorgten bei den Amerikanern augenscheinlich für Irritationen. Aus dem inzwischen teilweise veröffentlichten Memorandum des Interviews der 9/11-Kommission mit Joe Cella, dem damaligen Chef des Büros für Marktüberwachung der SEC, geht hervor, dass sich Cella über die Aussagen aus Deutschland scheinbar sehr überrascht zeigte und er davon ausgeht, dass Welteke schlicht „falsch beraten“ worden war (14).

Tatsächlich wurde es im Anschluss hierzulande sehr ruhig um die ganze Affäre. Welteke selbst tätigte keine weiteren Äußerungen zu diesem Sachverhalt in der Öffentlichkeit. Die „nahezu unwiderlegbaren Beweise“ schienen nach einigen Gesprächen mit amerikanischen Behörden und internen Ad-hoc-Analysen vom Tisch gefegt.

Die Bundesagentur für Finanzdienstleistungsaufsicht (BaFin) veröffentlichte Ende des Jahres 2001 ihre Analyse zu den Vorgängen auf den europäischen Märkten. Gemeinsam mit dem BKA und den Handelsüberwachungsstellen der Börsen untersuchte man die eigens formulierte Arbeitshypothese, dass „Täter oder Mitwisser die außerordentliche Wirkung der Anschläge antizipiert und durch geeignete Wertpapier- oder Derivategeschäfte von diesem Wissen profitiert haben könnten“.

Letztlich kam man zu dem Ergebnis, dass keine der befragten Banken „auffällige oder ungewöhnliche Transaktionen beobachtet hatte, insbesondere auch nicht am Markt für Wertpapierleihe“. Aus diesem Grund sowie aufgrund dessen, dass das Volumen am Leihmarkt „insgesamt unauffällig“ gewesen sei und die Geschäfte mit Put-Optionen grundsätzlich nicht anonym stattfinden, verwarf das BaFin seine Arbeitshypothese (15).

Im letzten Absatz des Jahresberichts der BaFin (damals BaWe) wird noch auf weiterführende Ermittlungen hingewiesen. Dort heißt es:

„In Abstimmung mit dem BKA und dem Generalbundesanwalt wurden schließlich einige konkrete Transaktionen ausgewählt, bei denen die Identität der Auftraggeber überprüft werden sollte. Diese Überprüfungen im Auftrag des Generalbundesanwaltes dauern noch an“ (16).

Auf meine Anfrage hin, zu welchem Ergebnis man bei diesen Überprüfungen gekommen war, wurde ich auf die Generalbundesanwaltschaft verwiesen. Diese wiederum ließ meine Anfragen unbeantwortet.

Überhörte Stimmen aus der Wissenschaft

Nun könnte man sagen, da die Börsenaufsichten unterschiedlicher Länder in ihren Untersuchungen allesamt zu dem Ergebnis gekommen sind, es habe keinen Insiderhandel im Vorfeld des 11. Septembers gegeben, ist das Thema durch — „case closed“, sozusagen. Denn welches Interesse hätten Aufsichtsbehörden, gerade dann bewusst wegzuschauen, wenn es wirklich brenzlig wird? Diese Frage ist berechtigt. Man sollte jedoch zur Kenntnis nehmen, dass es durchaus gegenläufige Stimmen zu diesem Sachverhalt gibt, und zwar nicht nur solche, die einfach wilde, unhaltbare Behauptungen aufstellen, sondern auch seriöse, ernstzunehmende aus der Wissenschaft.

So wurde beispielsweise im Juli 2006 im Journal of Business eine wissenschaftliche Arbeit des US-Ökonomen Allen M. Poteshman von der University of Illinois publiziert. Poteshman gelangte im Zuge seiner Untersuchungen zu folgendem Ergebnis:

„Consequently, the paper concludes that there is evidence of unusual option market activity in the days leading up to September 11 that is consistent with investors trading on advance knowledge of the attacks“ (17).

In einer weiteren Studie mit dem Titel „Was there Abnormal Trading in the S&P 500 Index Options Prior to the September 11 Attacks?”, die von Wissenschaftlern aus Hong Kong, den USA und Singapur durchgeführt und im Multinational Finance Journal veröffentlicht wurde, schlussfolgern die Autoren nach ihren Analysen:

„We take the view that although we could not prove definitively that insiders were at work, our findings provide credible circumstantial evidence to support of the insider trading claim“ (18).

Und aus europäischer Sicht besonders interessant ist eine Studie, die 2015 im Journal of Empirical Finance unter dem Titel „Detecting abnormal trading activities in option markets“ erschienen ist. Hierin gingen Finanzprofessor Marc Chesney der Universität Zürich, Assistenzprofessor Loriano Mancini der ETH Lausanne und der UBS-Analyst Remo Crameri den Auffälligkeiten mit Put-Optionen nach. Die Wissenschaftler analysierten mittels ausgewählter statistischer Methoden rund 9,6 Millionen Optionen von 31 Unternehmen, die in einem Zeitraum zwischen Januar 1996 und September 2009 gehandelt wurden. Die Forscher kommen in ihrer Studie zu folgendem Schluss:

„Abnormal trades tend to cluster prior to certain events such as merger or acquisition announcements (M&A), quarterly financial or earning related statements, the terrorist attacks of September 11th, and first announcements of financial disruptions of banking and insurance companies during the Subprime financial crisis 2007—2009“ (19).

In einem englischsprachigen Interview mit dem Finanzjournalisten Lars Schall äußerte sich Chesney zu den Ergebnissen seiner Untersuchungen. Nachfolgend eine kleine Auswahl bemerkenswerter Gesprächspassagen, die aufhorchen lassen: „Nur um das klarzumachen — das ist kein Beweis per se, dass es zu Insiderhandel kam. Das ist eine statistische Studie. Um sicherzugehen, dass es ein Beweis ist, benötigten wir den Zugang zu Namen“; „Ich denke, wir sollten den Fall neu aufrollen.“; „Was den Untersuchungsbericht angeht, findet man bezüglich des Themas Insiderhandel ein paar Sätze und eine Fußnote.

Der Sachverhalt würde aber eigentlich um die 100 Seiten benötigen, bei denen die Karten auf den Tisch gelegt werden und somit alles klar sein würde“ (20). Die Studie von Mark Cheseny und seinen Kollegen fand in der deutschen Medienlandschaft kein Gehör. In Frankreich berichtete darüber als eine der wenigen Ausnahmen die Finanzzeitung Les Échos (21).

Anhaltspunkte, die keine Anhaltspunkte sind

In Anbetracht solcher Äußerungen prominenter Stimmen aus dem akademischen Bereich erscheint es naheliegend, die Finanzbehörden sowie die von einer möglichen Spekulation betroffenen Unternehmen nach ihrer Einschätzung zu den angeführten Studienergebnissen zu fragen. Diese sollten ja — so zumindest die naive Annahme — ein Interesse daran haben, den Sachverhalt möglichst lückenlos aufzuklären, um etwaigen Spekulationen einen Riegel vorzuschieben.

Ich wandte mich also mit einer Presseanfrage an die BaFin, in der ich die Behörde mit folgender Frage konfrontierte: „Sah man sich, etwa aufgrund neuer wissenschaftlicher Erkenntnisse, wie zum Beispiel jene aus der Studie „Detecting Abnormal Trading Activities in Option Markets“ von Mark Chesney et. al. von der Universität Zürich, seither (seit den Untersuchungen der BaFin von 2001, Anm. d. Autors) dazu veranlasst, eine neue Untersuchung der Vorgänge einzuleiten? Wenn ja, warum, wenn nein, warum nicht?“ Die ebenso kurze wie nichtssagende Antwort der Pressesprecherin für Wertpapieraufsicht lautete: „Nein, dafür gab es keine Anhaltspunkte.“

Daraufhin hakte ich nach und wollte wissen, was denn genau für die BaFin ein „Anhaltspunkt“ wäre. Eine wissenschaftliche Studie veröffentlicht in einem renommierten Journal schien offenkundig nicht auszureichen. Ich erhielt folgende Antwort: „Doch, grundsätzlich kann eine wissenschaftliche Arbeit Anhaltspunkte für eine Neuuntersuchung liefern. Dies ist natürlich nur insoweit möglich, als die Verjährungsfrist noch nicht abgelaufen ist. Bei Insiderhandel beträgt diese fünf Jahre.“

Die Bewertung einer solchen Aussage obliegt letztlich einschlägigen Fachleuten. Dem Laien stellt sich an dieser Stelle allerdings schon die Frage, wie sinnvoll es ist, nach einer festgelegten Zeit grundsätzlich jedwede Einwände oder Neuerkenntnisse zu einem Sachverhalt abzublocken mit der Begründung, der Sachverhalt sei „verjährt“.

Auch an die MünchenerRück, das weltweit zweitgrößte Rückversicherungsunternehmen, wandte ich mich. Zur Erinnerung: Die MünchenerRück hatte im August 2001 über eine Tochterfirma mit Larry Silverstein, dem Pächter der Twin Towers, einen Versicherungsvertrag gegen terroristische Attentate abgeschlossen. Die Anschläge kamen und das Geld wurde fällig. Insgesamt stellten die Anschläge für die Rückversicherer mit knapp 2,1 Milliarden Euro die bis dato mit Abstand größte Schadensbelastung in der Unternehmensgeschichte dar (22).

Grund genug also, bei möglichen Ungereimtheiten hellhörig zu werden? Nun, die Antwort auf meine Anfrage lautete ebenso kurz und bündig: „Vielen Dank für Ihre Anfrage. Ich muss um Ihr Verständnis bitten, dass wir hierzu keinen Kommentar abgeben.“ Ähnliches antwortete mir auch die Presseabteilung der SwissRE, dem größten Rückversicherer weltweit, der infolge der Anschläge für Schäden im hohen dreistelligen Millionenbereich aufkommen musste. Freundlich formuliert antwortete man mir in einem Satz: „Vielen Dank für Ihre Anfrage, welche wir seitens Swiss Re nicht kommentieren werden.“

Fazit

Sie merken es schon: Immer dann, wenn es interessant werden könnte, stößt man auf eine scheinbar unüberwindbare Mauer des Schweigens. Dies kann unterschiedliche Gründe haben, vermutlich aber vor allem jenen, dass ich aus der Perspektive großer Unternehmen nur ein kleiner Hobbyjournalist bin, mit dem man keine Zeit vergeuden möchte.

In Anbetracht all der in diesem Text zusammengefassten Recherchearbeit, die zumeist nicht mehr als ein bemühtes Kratzen an der Oberfläche war, erscheint es mir unmöglich, meine eingangs formulierte Frage seriös zu beantworten, ob der Verdacht, dass es im Vorfeld der Anschläge zu Insiderhandel gekommen sein könnte, endgültig entkräftigt ist. Sowohl für die Hypothese „case closed“ als auch für ihren Antagonisten sprechen durchaus ernstzunehmende Argumente.

So kann derjenige, der den Fall eher für abgeschlossen hält, berechtigterweise das Argument anführen, dass die oben dargelegten wissenschaftlichen Studien von der Scientific-Community hätten rezipiert werden können und anschließend — wenn als ernstzunehmend befunden — weitere Arbeiten nach sich gezogen hätten. Die Studie von Mark Chesney und seinen Kollegen wurde zwar — Stand September 2021 — 57-mal zitiert, doch gelang ihr bislang nicht, als Anstoß für tiefer gehende Forschung/Recherche zu dienen.

Auf der anderen Seite kann dem entgegengehalten werden, dass wohl nur wenige Wissenschaftler bereit sind, das „heiße Eisen 9/11“ anzurühren und bereits dadurch die Reaktion der Wissenschaftsgesellschaft verzerrt wird. Auch das Argument, dass schon Vieles gewonnen wäre, wenn die Namen der Investoren offengelegt würden, sehe ich persönlich als valide an, muss jedoch zugleich eingestehen, dass mir das nötige Hintergrundwissen fehlt, unter welchen Umständen dies juristisch durchzusetzen wäre.

Doch gerade weil noch einige Fragen unbeantwortet sind, gelange ich zusehends zu dem Schluss, dass es sich insbesondere für Journalisten lohnt, in diesem Sachverhalt — wie überdies beim gesamten 9/11-Komplex — tiefer zu graben. Was gibt es denn wirklich zu verlieren?

Wiegt der potenzielle Verlust an Ansehen, weil man sich vermeintlich in die Nähe von Spinnern begibt, schwerer als die journalistische Neugier, als die Freude, sich der Wahrheit anzunähern, auch wenn man gemeinhin glaubt, sie bereits zu kennen?

Für Medienhäuser mit großen finanziellen Mitteln wäre es zum Beispiel ein Leichtes, selbst einen Antrag nach dem FOIA bei der amerikanischen Börsenaufsicht einzureichen, um herauszufinden, ob die Aufzeichnungen über die Käufer der Put-Optionen wirklich zerstört wurden. Darüber hinaus könnte es ihnen, schon alleine aufgrund ihres Ansehens, gelingen, Persönlichkeiten wie Ernst Welteke vor die Kamera zu locken und ihn zu einem Statement zu seinen damaligen Aussagen bewegen. Durch die mediale Thematisierung würde zudem möglicherweise auch die wissenschaftliche Debatte wieder neu entfacht, da dadurch ein Signal ausgesendet würde, dass es okay ist, über dieses Thema zu diskutieren beziehungsweise zu diesem Thema zu forschen.

Nun mache ich mir gewiss keine Illusionen, dass es in absehbarer Zeit zu solchen Entwicklungen kommen wird. Der 11. September 2001 ist und bleibt eine mentale Tabuzone, die in der breiten Bevölkerung schon bei Aussprechen des Datums einen inneren Widerstand hervorruft. Zu gebrandmarkt ist das Thema und gebrandmarkt wird derjenige, der sich ergebnisoffen und kritisch damit auseinandersetzen möchte.

Daher geschieht dies auch nicht, selbst wenn heute, 20 Jahre nach den Anschlägen, für einen beträchtlichen Teil der Menschen in Deutschland hinter der offiziellen Darstellung der Anschläge ein großes Fragezeichen steht. Doch leider ist es gerade diese Nichtthematisierung, dieses Nicht-Darüber-Sprechen-Wollen, welches die toxische Spirale gesellschaftlicher Spaltung in „Schlafschafe“ und „Verschwörungstheoretiker“ nur weiter befeuert.

Das Bisschen an Hoffnung, was mir bleibt, ruht deshalb auf denjenigen Journalisten, die zum einen die persönlichen Voraussetzungen dafür mitbringen, zu diesem Thema wirklich unvoreingenommen zu recherchieren, die darüber hinaus über die nötigen finanziellen Mittel verfügen und die, zu guter Letzt, die dringende Notwendigkeit erkennen, dies zu tun. Und zwar womöglich gar nicht aus der eigenen Skepsis heraus, sondern eher aus dem Bedürfnis, die inzwischen weitgehend atomisierten Teile der Gesellschaft wieder ein kleines Stück weit zueinander zu führen.

In diesem Sinne möchte ich den Beitrag mit einem Zitat des leider vor 2 Jahren verstorbenen Richters Dieter Deiseroth abschließen, welcher von 2001 bis 2015 am Bundesverwaltungsgericht in Leipzig tätig war. Angesprochen auf die Mängel der alternativen Wirklichkeitskonstruktionen zu 9/11 antwortete er das Folgende:

„Ich kann aber nur eindringlich davor warnen, die offizielle Verschwörungstheorie der Bush-Administration durch vorschnelle alternative Verschwörungsversionen abzulösen. Sollten die Kritiker der offiziellen Version wirklich eine neue nationale oder internationale Untersuchung der Anschläge von 9/11 erreichen wollen, dann müssen sie sich ein Höchstmaß an Seriosität, Tatsachenorientierung und Offenheit für mögliche Gegeneinwände auferlegen.

Nur so können sie vermeiden, ihre eigene Argumentation zu diskreditieren und ‚Eigentore‘ zu schießen, indem sie z.B. Vermutungen und Spekulationen als Beweise ausgeben. Ich stelle fest: Auf beiden Seiten, das heißt sowohl bei der offiziellen Darstellung der Bush-Regierung mit dem 9/11-Commission Report als auch auf Seiten der ‚alternativen Aufklärer‘ mit ihren vielen Gegentheorien, hat man es mit einem Meer von Fragen, aber auch mit einem Meer von offenkundigen Unwahrheiten zu tun. Das schreit geradezu nach Aufklärung“ (23).

Möge sein Ruf erhört werden.

Quellen und Anmerkungen:

(1) Gasche, U. (2016). Erhärteter Verdacht auf Insiderhandel vor 9/11. Abgerufen am 1. September 2021 auf Infosperber: https://www.infosperber.ch/politik/welt/erhaerteter-verdacht-auf-insiderhandel-vor-9-11/

(2) Schumann, H. (2002). Wer machte den Super-Deal mit dem Terror? Abgerufen am 1. September 2021 auf Der Spiegel: https://www.spiegel.de/wirtschaft/die-boersen-spur-wer-machte-den-super-deal-mit-dem-terror-a-177957.html

(3) FAZ (o.J.). Put-Option. Abgerufen am 1. September 2021 bei der FAZ: https://boersenlexikon.faz.net/definition/put-option/

(4+5+8) Ringshaw, G. (2001). Profits of doom. Abgerufen am 1. September 2021 bei The Telegraph (hinter Bezahlschranke) https://www.telegraph.co.uk/finance/economics/2734836/Profits-of-doom.html

(6+7) Radlauer, D. (2001). Black Tuesday - The World's Largest Insider Trading Scam? Abgerufen am 1. September 2021 bei International Institute for Counter-Terrorism: https://www.ict.org.il/Article/1761/black-tuesday-the-worlds-largest-insider-trading-scam#gsc.tab=0

(9) Kean, T. (2004). The 9/11 Commission Report.

(10) SEC. (2002). Information Memorandum. Abgerufen am 1. September 2021 bei: https://nsarchive.files.wordpress.com/2010/04/9-11-sec-report.pdf

(11) Gaffney, M. (2012). Black 9/11 — Money, Motive and Technology. Waterville.

(12) Drozdiak, W. (2001). Germans Probe Likely Links Between Profits and Terrorists. Abgerufen am 1. September 2021 bei The Washington Post:

https://www.washingtonpost.com/archive/politics/2001/09/23/germans-probe-likely-links-between-profits-and-terrorists/1c42fc2d-c092-416c-8594-1e6758b5d86c/

(13) FBI Markets Investigation. (2003). Abgerufen am 1. September 2021 bei: https://de.scribd.com/document/355572600/T4-B3-Trading-Info-Rcd-8-28-Fdr-FBI-Timeline-8-14-03-pdf (Anmerkung: Leider ist dies nicht mehr das Dokument, welches ich ursprünglich in diesem Zusammenhang zitiert hatte. Dieses ist in der Zwischenzeit in den Untiefen des Netzes versunken)

(14) The 9/11 Commission. (2003). Commission Sensitive Memorandum - Interview of Joseph J. Cella III. Abgerufen am 1. September 2021 bei: https://cryptome.org/nara/sec/sec-03-0916.pdf

(15 + 16) BaWe. (2001). Jahresbericht 2001.

(17) Potesham, A. (2006). Unusual Option Market Activity and the Terrorist Attacks of September 11, 2001. The Journal of Business (79), p. 1703-1726.

Abzurufen hier: https://www.jstor.org/stable/10.1086/503645?seq=23#metadata_info_tab_contents

(18) Wong, W. et. al. (2011). Was There Abnormal Trading in the S&P 500 Index Options Prior to the September 11 Attacks?. Multinational Finance Journal (15), p. 1-46. Abzurufen hier: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2622932

(19) Chesney, M. et. al. (2015). Detecting Abnormal Trading Activities in Option Markets. Journal of Empirical Finance (33), p. 263-275. Abzurufen hier:

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=1522157

(20) Schall, L. (2016). 9/11 Terror Trading — 15 Years Later. Abgerufen am 1. September 2021 auf YouTube:https://www.youtube.com/watch?v=RsOByMkUN7g

(21) Alcaraz, M. (2007). 11 septembre 2001: des volumes inhabituels sur les options peu avant l’atentat. Abgerufen am 1. September 2021 bei Les Echos:

https://www.lesechos.fr/2007/09/11-septembre-2001-des-volumes-inhabituels-sur-les-options-peu-avant-lattentat-539426

(22) Süddeutsche Zeitung. (2010). Schaden doppelt so hoch wie erwartet. Abgerufen am 1. September 2021 bei der SZ:

https://www.sueddeutsche.de/wirtschaft/muenchner-rueck-schaden-doppelt-so-hoch-wie-erwartet-1.514111

(23) Klöckner, M. (2009). „Das schreit geradezu nach Aufklärung“. Abgerufen am 1. September 2021 bei Telepolis: https://www.heise.de/tp/features/Das-schreit-geradezu-nach-Aufklaerung-3383769.html

Wenn Sie für unabhängige Artikel wie diesen etwas übrig haben, können Sie uns zum Beispiel mit einem kleinen Dauerauftrag oder einer Einzelspende unterstützen.

Oder unterstützen Sie uns durch den Kauf eines Artikels aus unserer Manova-Kollektion .